股东会通过,联电将加速子公司和舰A股IPO

联电子公司在大陆IPO正式提上日程。

8月20日,台湾地区第二大晶圆代工厂联电召开临时股东会议,会议上正式通过旗下子公司和舰首次公开发行A股并申请在上海证券交易所上市的讨论案,并表示将尽快提出申请。

此前,联电宣布将由旗下从事8英寸晶圆业务子公司和舰芯片制造(苏州)股份有限公司,携同联电于大陆另一子公司联芯集成电路制造(厦门)有限公司,以及和舰科技从事IC设计服务业务的全资子公司联暻半导体(山东)有限公司,由和舰向中国监证会申请首次公开发行A股股票,并向上海证券交易所申请上市交易。

根据提案,和舰拟将发行新股面值为每股人民币1元,股数不超过4亿股,占和舰发行后总股本不低于10%,发行的募集资金主要将用于投资和舰芯片产能增加项目以及补充流动资金,募资总额不超过25亿元人民币。

去年这三家公司合计营收在联电总营收占比约11%,今年第二季度该占比增长至15%。和舰目前为联电控股子公司,根据相关规定,联电不会参与股权认购,A股上市后联电在和舰股权将稀释为87%。

联电财务长刘启东表示,这对联电整体营收影响仅1%~2%,股东现有利益仍获充分保障,不影响联电于台湾地区继续上市。

此外,这次会议还通过了指派联电董事长洪嘉聪兼任和舰董事长并解除竞业禁止限制的讨论案。不过,面对股东对其身兼两大公司董事长而产生无暇顾及台湾业务的担心,洪嘉聪表示未来仍以联电为主,其实时间分配将会有99%留在台湾。

为何A股上市?

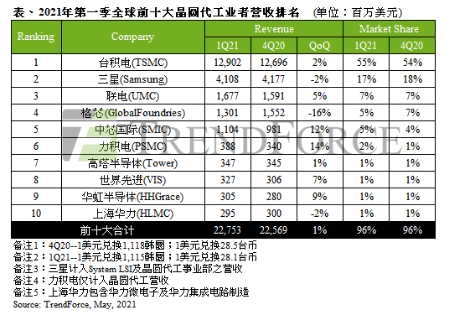

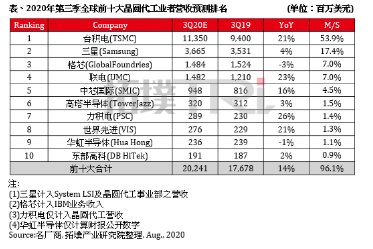

作为全球第三大晶圆代工厂,联电为何推动子公司A股上市?从联电官方及其高管的回应中可总结出主要目的有二:融资扩产与留住人才。

联电称为因大陆半导体市场快速成长,并考虑公司整体集团长远发展,子公司和舰携同联芯、联暻半导体A股上市有利于拓展大陆地区相关产业市场,吸引当地优秀专业人才,增强公司整体集团的全球竞争力。

融资扩产方面,联电总经理王石此前表示,和舰在A股上市后,将可取得更多元化的在地资金来源,改善整体报表结构,并可提升公司的资产规模,进一步充实公司的资本实力。

此外,今年8英寸晶圆代工需求旺盛,如今其8英寸晶圆厂产能持续爆满,但联电台湾各厂区产能已无法扩充,因此这次和舰A股上市后也可通过募集资金进行产能扩张,分担母公司联电的资金压力。

刘启东表示,和舰募集资金到位后,将用以扩充和舰与集团的另一晶圆代工厂联芯产能,扩大营运规模。据悉,目前和舰8英寸晶圆代工月产能为6.4万片,募资后产能将提升至7.7万片;厦门联芯12英寸晶圆代工今年底月产能约达1.7万片,募资后将扩充至2.5万片。

通过上市留住人才也是联电推动和舰上市的主要原因。联电财务长刘启东在股东会上表示,中国大陆半导体快速崛起,半导体人才争夺情况激烈,去年三家公司人才流失率高达15%~20%,为了保持和舰等公司的竞争优势,联电通过推动和舰A股上市以提供股权连结奖励机制,有助于吸引并留住人才。

除了上述两大原因,业界认为推动和舰A股上市对联电整体集团业务拓展及全球化布局亦十分重要。

联电此前已宣布不再投资12nm以下先进制程,发展策略转变为提高产能利用率、增加获利,并在成熟制程上做出影响力。目前联电的中国大陆客户营收占比约为10%,台湾地区及海外客户营收占比约为80%,联电若要提升全球市占率,进一步抢攻大陆市场无疑是至关重要。

联电大陆市场布局路

事实上,联电早于多年前就在大陆布局。

联电成立于1980年,总部位于台湾新竹科技园区,是由“台湾工研院”科技人员自主创业所衍生出来的第一家半导体公司,也是率先在台湾上市的半导体企业(1985年),现在的联发科、联咏科技、智原科技、联阳半导体、原相科技、联笙电子等前身均为原联电业务部门。

当前联电共有11座晶圆代工厂,其中包括3座12英寸晶圆厂、7座8英寸晶圆厂、1座6英寸晶圆厂。

和舰是联电布局大陆市场走出的第一步。2001年,联电在和舰科技成立之时给予了大力协助,和舰科技将自身15%股权赠予联电以作回报,随后经过多年的并购整合,联电于2017年基本实现将和舰科技收归旗下。

2014年,联电与福建电子集团、厦门市政府合资兴建12英寸晶圆厂厦门联芯,联芯于2016年11月已正式运营投产,并于今年2月成功试产采用28纳米High-K/Metal Gate工艺制程的客户产品。2016年,联电宣布与福建晋华签署技术合作协议。

至此,加上IC设计服务企业联暻半导体,联电在大陆的布局已包括IC设计、8英寸晶圆厂、12英寸晶圆厂以及DRAM技术合作。

如今,联电以和舰为主体将联芯、联暻半导体打包在A股上市,进一步开拓大陆市场。

在线留言询价

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| TL431ACLPR | Texas Instruments | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| RB751G-40T2R | ROHM Semiconductor |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| BP3621 | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor | |

| STM32F429IGT6 | STMicroelectronics | |

| TPS63050YFFR | Texas Instruments |

AMEYA360公众号二维码

识别二维码,即可关注